О ПРЕДОСТАВЛЕНИИ УВЕДОМЛЕНИЯ

Уважаемый налогоплательщик! В случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена Налоговым кодексом Российской Федерации (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление.

Уведомление представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через Личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе. (Пункт 9 статьи 58 Налогового кодекса Российской Федерации.)

По налогам, взносам, авансовым платежам, которые уплачиваются до подачи декларации либо без нее, нужно подать уведомление об исчисленных суммах. Срок – не позднее 25-го числа месяца

уплаты. Форму, порядок заполнения уведомления, а также его электронный формат утвердила ФНС (Приказ ФНС России от 02.11.2022г. №ЕД-7-8/1047@ «Об утверждении формы, порядка заполнения и формата представления уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховым взносам в электронной форме»).

Уведомление – это документ, который нужно направить в налоговый орган, если установленный срок подачи декларации позднее уплаты, либо если обязанность по представлению налоговой декларации (расчета) не установлена. Распределение средств с ЕНС (единого налогового счета) в счет уплаты налогов происходит на основании уведомления.

Соответственно, налог будет считаться неуплаченным до момента подачи уведомления. Задолженность по налогу возникает со следующего дня после истечения установленного срока уплаты.

Таким образом, если уведомление подано позже срока уплаты, то недоимка образуется. Если уведомление подано до наступления срока уплаты налога (сбора), то задолженность не появится.

Особенность формирования и обработки уведомления по налогу на имущество организации.

В уведомлении плательщиком указывается общая сумма налога на имущество организации, подлежащая уплате в бюджет за отчетный период (включается сумма налога, исчисленная исходя из остаточной стоимости и кадастровой стоимости имущества).

При представлении декларации за истекший налоговый период в информационных ресурсах налоговых органов будет произведена корректировка сумм по уведомлению на суммы, представленного документа и останутся на обязательстве до момента проведения расчета налоговым органом.

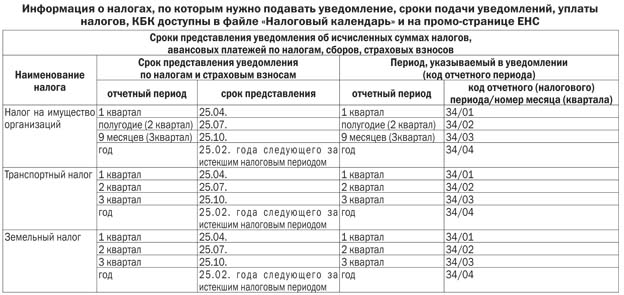

Информация о налогах, по которым нужно подавать уведомление, сроки подачи уведомлений, уплаты налогов, КБК доступны в файле «Налоговый календарь» и на промо-странице ЕНС

Разобраться в том, как правильно заполнить уведомление, поможет новый сервис ФНС России «Помощник по ЕНС».

Leave a comment